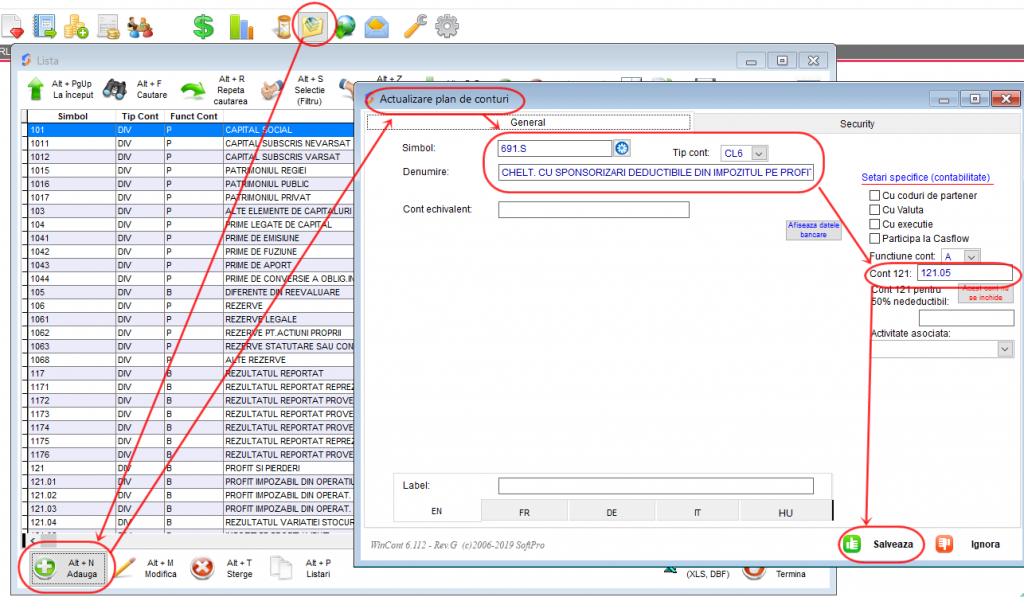

Pentru partea deductibilă a sponsorizărilor, definiți un analitic distinct pentru contul 691 – ”Cheltuiala cu impozitul pe profit”, configurat cu închidere pe analiticul 121.05 – ”Rezultate financiare-impozit”. Puteți folosi de exemplu cu simbolul 691.S:

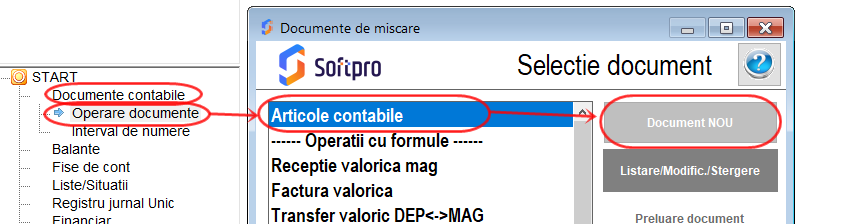

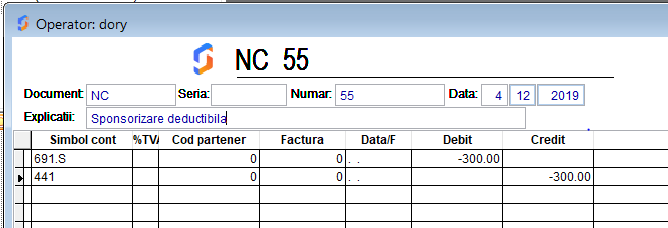

Dacă în perioada de închidere aveți profit, culegeți la articole contabile stornarea obligației reprezentând partea deductibilă a cheltuielii cu sponsorizarea în limita impozitului pe profit datorat:

Astfel, în conformitate cu îndrumările din tutorialul Închidere Venituri și Cheltuieli deductibile, baza impozabilă se calculează după următoarea formulă:

Soldul CR 121.01, 121.02, 121.03, 121.04 – Sold DB 121.01, 121.02, 121.03, 121.04 + Sold DB 121.RED – Sold CR 121.RED

- A se revedea funcțiunea 121.RED în același tutorial de

Închidere Venituri și Cheltuieli.

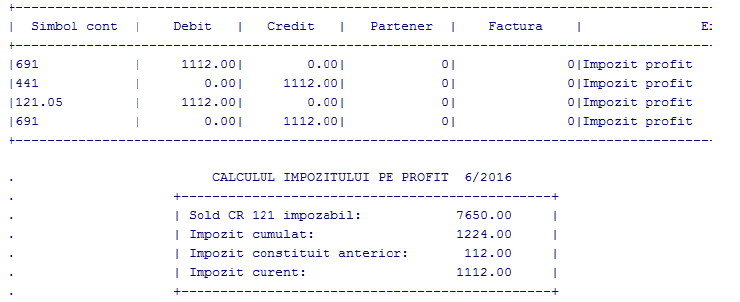

Din impozitul calculat pe an, se scade rulajul debitor anterior al contului 691 (nu și cel al lui 691.S) și se înregistrează nota de diferență.

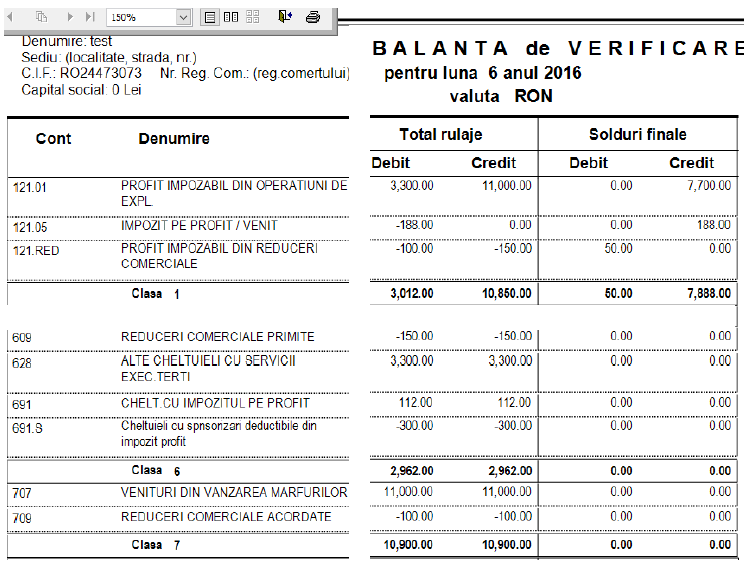

Studiu de caz:

– Clasa 7, fără rulajul contului ‘709’, plus rulajul contului ‘609’ = 11.000 + (-150) = 10.850 lei.

– Clasa 6, fără rulajul conturilor ‘609’, ‘691’, ‘691.S’, plus rulajul contului ‘709’ = 3300 + (-100) = 3200 lei.

Baza impozabilă: 10.850 – 3.200 = 7.650 lei.

Dar pentru ca în acest fel calculul este complicat și știm că pe analiticele 121.01, 121.02, 121.03, 121.04, 121.RED sunt venituri și cheltuieli deductibile, la același rezultat ajungem dacă facem următoarea operație:

Sold CR 121.01, 121.02, 121.03, 121.04, 121.RED – Sold DB 121.01, 121.02, 121.03, 121.04, 121.RED

Baza impozabila = 7.700 – 50 = 7.650 lei.

Deci e util să lucrați cu analiticele predefinite.

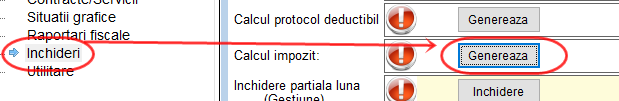

Impozit datorat pe an 7.650 * 16% = 1.224 lei, din care se scade obligația pe perioada precedentă de 112 lei, astfel rămân de constituit 1.112 lei:

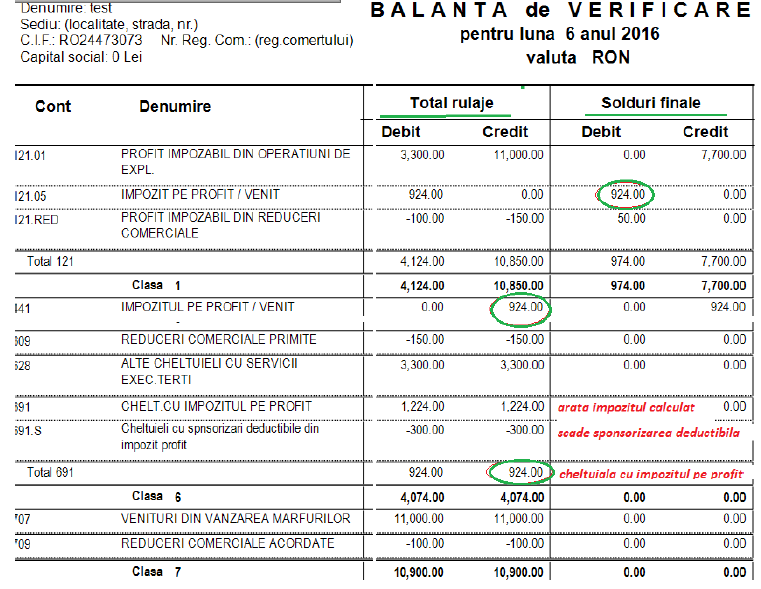

Verificare în balanță după generarea notei de calcul a impozitului pe profit:

*Valabilitate tutorial: începând cu versiunea 6.105/D.

În speranța că tutorialul vă este de folos, echipa SoftPro vă dorește mult spor în ceea ce lucrați!